波浪理论是技术分析中一套完整的分析理论,是技术派常用的一种趋势判断方法。最早提出波浪理论的是华尔街证券分析师艾略特(R.N.Elliott),他曾指出,道氏理论告诉人们何谓大海,而波浪理论指导人们如何在大海上冲浪。

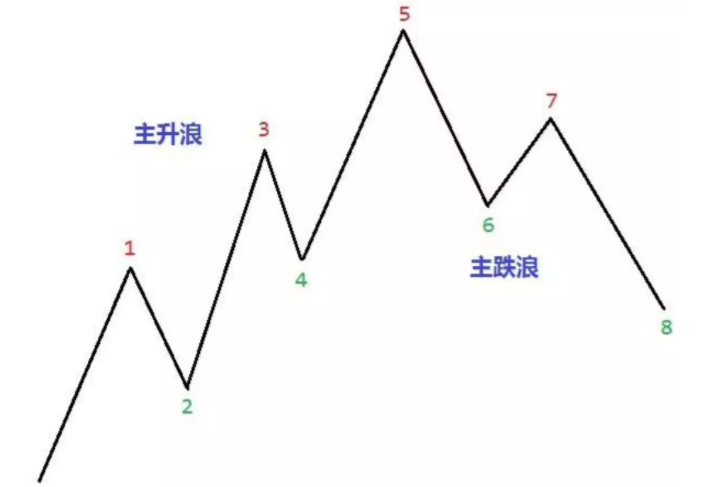

艾略特的波浪理论认为,无论是在怎样的市场环境,或者是在怎样的时间尺度下,市场总是在若干个波段的循环中反复。艾略特通过整理历史数据,将这些波段分为八个震荡过程,其中前五个波段是上涨形态,后三个波段是下跌形态。

策略出发点其实是根据对主升浪的定义来形成的:主升浪的定义为:如果一个波浪的上升幅度高于前一个波浪,那么该波浪就被称为主升浪。本篇报告正是希望在此基础之上,通过有效的数学模型定量刻画主升浪与主跌浪,从而进行趋势择时,对市场涨跌方向做出判断。

利用市场的短期波动:

金融时间序列通常被认为由三部分叠加而成——长期趋势、短期波动和噪声。即便在单边趋势当中,也是存在着各种短期波动的。本报告主要希望通过二阶线性滤波器,我们将金融时间序列分解为长期趋势与短期波动两部分。根据滤波器参数调节,可以在短期波动序列中混入少量长期趋势成分,从而形成具有一定趋势性的主升浪与主跌浪。这种主升浪与主跌浪具有较好的准周期性,符合窄带随机过程条件,可以进行希尔伯特变换,因此被称为希尔伯特浪。通过希尔伯特变换的希尔伯特浪可以进入同相正交空间进行分析,并根据其在空间中的演化估算波动的瞬时周期。若希尔伯特浪当前的位置高于一个瞬时周期前的位置,则是主升浪,看多市场;若 希尔伯特浪当前的位置低于一个瞬时周期前的位置,则是主跌浪,看空市场。

在复平面中近似寻找金融市场中的波动周期

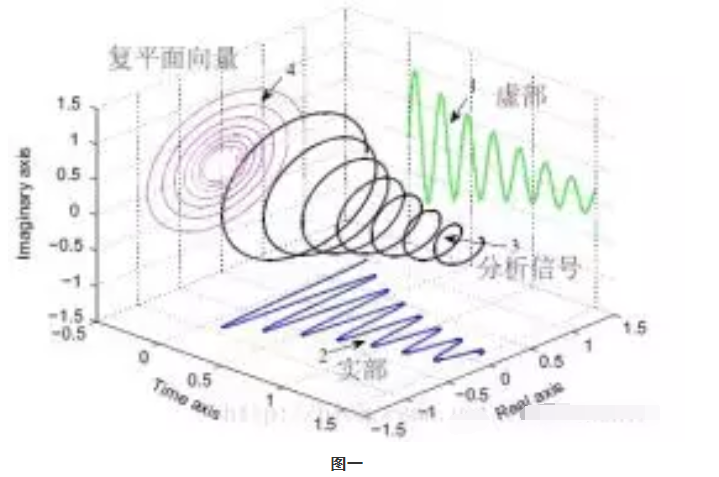

借用网上这张比较火的图,我们希望借用希尔伯特变换,将金融时间序列作为同相分量,变换后的输出作为正交分量,构建出复平面。通过在复平面中四个象限的准循环运动,来大致判别出非周期信号波动的周期。这样的话就可以对市场信号处于上升阶段或者下降阶段行程预测。在本篇报告中,我们将定量计算相量运动一个完整周期内的相位情况,从而更灵活地构造择时指标。

非周期市场的准周期

金融市场中的价格波动不存在严格的周期性,所以想要通过预测周期来择时主观成分占比比较大。本篇文章通过信号处理的方法,来对市场方向进行定量判断。

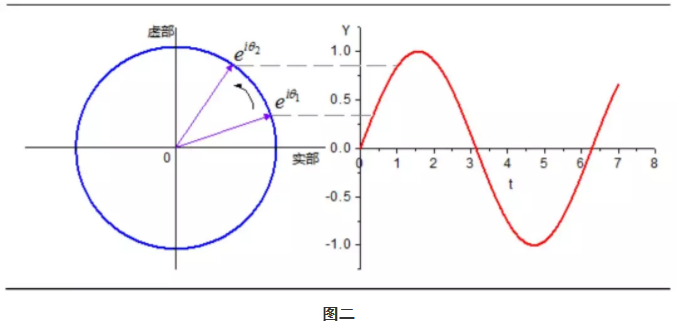

对于周期的定义,我们回到图一来看。图一中的实部代表金融市场中的价格波动,通过希尔伯特变换,我们得到图中的绿线,作为虚部。由实部和虚部组合成的分析信号即为图中的黑色线。黑色线投影到由实部和虚部构成的复平面上面,我们就可以理解为:通过旋转方法来实现周期的定义,当旋转经过一个360度时,就是一个准周期,如图二

希尔伯特变换与复平面的构建

在信号处理中,经常会对一个信号进行正交分解,即分解为同相分量(Inphase Component)和正交分量(Quadrature Component),这两部分之间由于存在正交性,因而可以构成类似于复平面的一个二维空间。我们将在这个同相正交(IQ)空间中进行非周期函数的相量分析.。

希尔伯特变换(Hilbert Transform)可以对信号提供π/2的相位变化,并且不影响频谱分量的幅度。