一目均衡图是源自日本的一种均线图技术。该图所构成的交易系统是趋势追随系统。本文详细介绍了该技术图线的构成与基本的可行性策略,以此来尽可能展示一目均衡图的构造思想与实践作用。

目均衡图作为一种趋势追随指标,几乎在所有的可交易市场中表现良好。特别运于外汇日内短线操作或者隔日趋势操作。这是一种特别的指标,它运用了多个价格标的来架构,从而可以给交易者一种独特的、更深入的视角来观察市场价格运动。

一目均衡图由日本报业人员Goichi Hosoda(刚一细田)所创造。在第二次世界大战前,他就委托他的学生对此系统进行人工历史数据验证。完善后,他开始把该系统应用于股市交易。1968年,经过了20年的测试,他出版了一目均衡图的专著,该系统开始流行于日本。但是,直到1990年,这个系统都不被西方交易界所知晓。而直到21世纪初,西方交易者才渐渐开始理解一目均衡图的威力与效力。

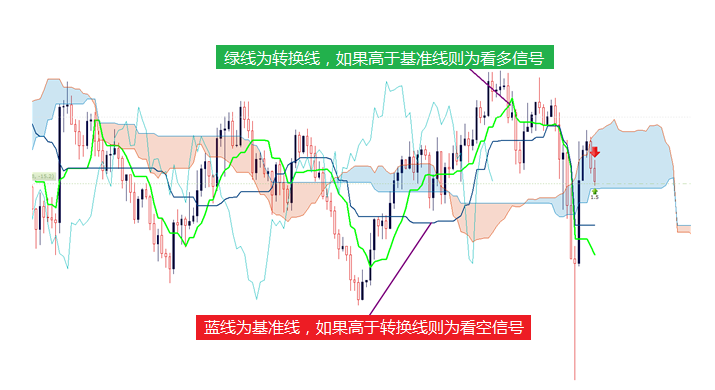

一目均衡表的核心在于转换线和基准线,它们的作用可以被看作是看多或看空趋势的“触发器”。这两条线的本质其实就是移动平均线。只不过它们与我们平时使用的移动平均线稍有不同 – 这两条线是通过每只阴阳烛的平均价格计算的,而非收盘价。这就导致这两条线时常会出现锯齿状(通过收盘价来计算的移动平均线本身自带平滑效果)。

转换线通常是交易者们将一目均衡表添加至图表上后第一个看到的。该线又被称作为“触发线”,是9日的移动平均线。基准线通常是交易者第二个看到的,为26日的移动平均线(同样也是利用平均价格计算的)。

通常,当转换线从下方穿过基准线并保持于基准线上方的时候,则可被看作为看多信号;相反的,当转换线从上方穿过基准线并保持于基准线下方的时候,则可被看作为看空信号。而剩下的云状图以及另一条线则可作为该信号强度的衡量标准(下一篇会更详细得讲解)。

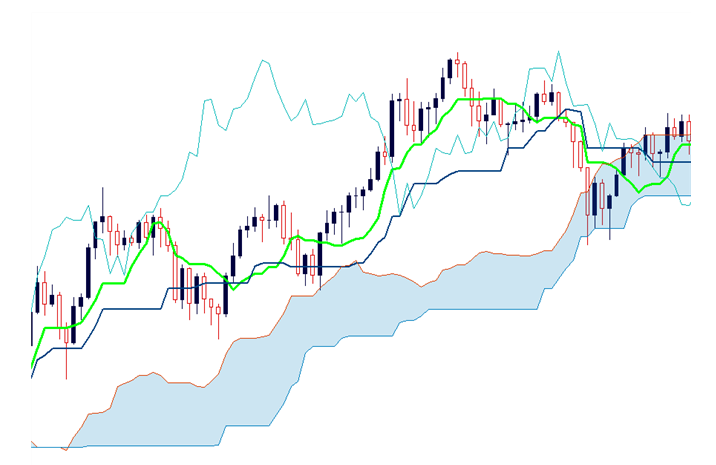

下面让我们来测试一下该指标。为了方便看清,本文的转换线将设置为绿线,基准线为蓝线。

一目均衡图是一个有机的系统,要求交易者在运用的过程中要有系统性思维,对每一个要素所标示出的信息都要综合利用。所以,本节要把每个要素的作用详细的介绍出来,为交易者系统性的应用打下基础。

一、转折线

转折线往往被看做9期算术平均均线,但是,它比9期算术平均均线有更多的作用。笔者总结为5个方面。

1. 标示多空态势

牛势:价格在转折线的上方 熊势:价格在转折线的下方

2. 标示趋势

如果当前有趋势存在,那么转折线应该长时间的指向同一个方向。并且,角度越陡当前的趋势也就越大。例如:如果转折线以一个很陡的角度指向上方,那么证明价格当前正处于一个大牛势。

3. 标示盘整

如果转折线是水平的,那么就说明当前的价格可能陷入了短期盘整势。如果当前你持有裸露头寸,那么就要小心风险的到来了,趋势有可能反转。

4. 提供支撑阻挡水平

转折线对价格运动会起到支撑阻挡的作用。如果当前价格穿越了转折线,那么说明当前趋势很可能要结束了,因为价格打破了一个短期的支撑阻挡水平。

但是,价格突破了转折线的支撑/阻挡,可能是三种不同的原因造成的:

A. 小幅回调:如果当前突破是小幅回调,那么价格虽然突破转折线,但是绝不会突破基准线。在突破转折线之后,很可能延续原来的趋势。造成小幅回调的原因是短线交易者平仓获利。

B. 主要短期回撤:一个主要短期回撤如果发生,那么价格很可能在穿越转折线之后又穿越基准线。但是,在完成这个动作后,价格还会回到原来的趋势。造成主要短期回撤的原因是长线交易者部分平仓获利造成的。他们还留有一部分仓位——他们认为价格还能按照原来的趋势再走一段。

C. 趋势反转:趋势反转的时候,价格突破了转折线和基准线之后,再也不会回到原来的趋势,而是沿着与原来趋势相反的方向坚定地走下去。造成趋势反转的原因是所有的交易者都平仓并且有大量的交易者反转了头寸。

综上,在价格逆着当前趋势方向突破了转折线之后,相当于市场向我们传递了三个完全不同的信号。具体采用哪种信号,全在于交易者自身的经验。

5. 衡量价格背离程度

价格在运动的过程中,应该与转折线保持较近的距离。如果价格远离转折线,那么趋势反转的可能性就增大了。特别的,当转折线走平之后,价格还在远离转折线(在日内5分钟交易中,价格远离20点即为“远离”),那么当前趋势极有可能反战。

所以,当交易者持有裸露头寸的时候,发现价格远离已经走平的转折线,应当采取适当的保护措施(例如:缩短止损)或者平仓获利来避免趋势突然反转带来不必要的损失。

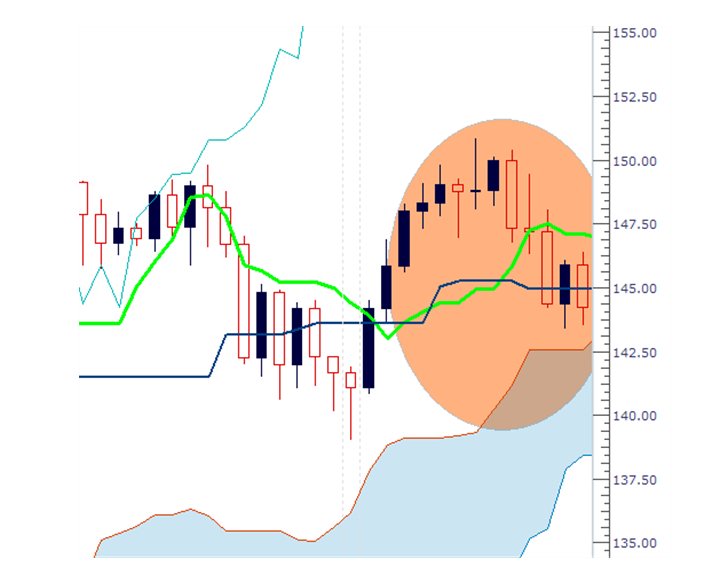

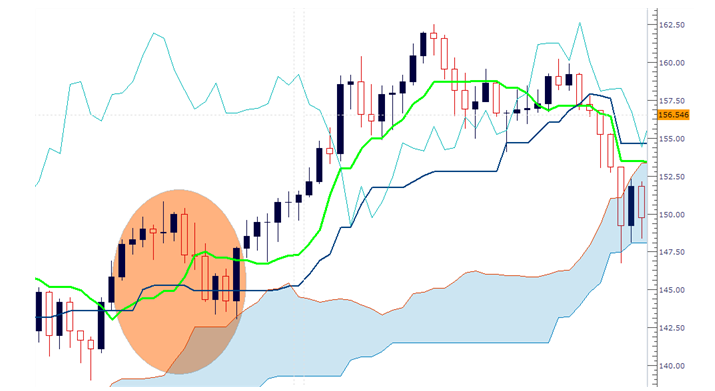

作为例子,我们可以通过下图的英镑/日元看到转换线相交于基准线之上而形成的看多信号。意味着这一对近期可能会看涨

然后我们可以继续按“向右”键,来看看如果我们在交叉点买入了的话会有什么结果。

二、基准线

人们往往把基准线与30期算术平均均线做对比,但是,基准线比30期算术平均均线能提供更多的信息。

1. 标示多空态势

牛势:价格在基准线之上 熊势:价格在基准线之下

2. 标示趋势

如果当前有趋势存在,那么基准线应该长时间的指向同一个方向。并且,角度越陡当前的趋势也就越大。由于基准线的周期变长,基准线如果由平走改为上走(或下走),那么价格一定是突破了26期的高点(或低点)。这会导致我们错失趋势发动时的一段价格走势。但是,这并不会带来什么实际损失,因为,这种错过,实际上是我们在等待价格验证自身,等确实验证了趋势,我们方才入场。不然的话,我们会在盘整势中盲目进出,无谓的亏损。

3. 标示盘整

很简单,基准线平走的时候,就是盘整势。

4. 提供支撑阻挡水平(同转折线,请自行举一反三)

5. 衡量价格背离程度(同转折线,请自行举一反三)

三、延迟线

延迟线是一目均衡图的特色。本线综合了西方“价格动量”的思想精髓。延迟线被认为是标示价格动量最有力的武器之一。

下面,介绍延迟线的作用

1. 标示多空态势

牛势:延迟线在26期之前价格柱线之上。延迟线是和过去的价格做比较的,这正是西方价格动量定义的思想。当期价格比26期之前的价格高,证明当前的态势与过去相比是牛势的,那么未来也可以期待牛势状态会持续。

熊势:延迟线在26期之前的价格柱线之下。

2. 标示盘整

延迟线正好处在26期之前的价格柱线之中。与柱线有交点。这实质上说明了当前价格陷入过去价格构造的一个区间内,无法突破。

3. 标示价格动量大小

在延迟线的端点和当前价格之间画一条水平线。该水平线穿过的价格柱线越多,当前价格动量越小。如果没有穿过任何价格柱线,那说明当前价格动量极强。

例如:如果延迟线在26期价格柱线之下,而延迟线端点与当前价格之间的连线没有穿越任何价格柱线,那么,说明当前市场处在强空的态势。

4. 提供支撑阻挡水平

本质上,延迟线是价格折线图。所以,延迟线的峰值或谷值可以成为一种价格支撑阻挡水平。这也是西方支撑阻挡水平的定义:前期高点或低点。近年来,发展出另外一种价格支撑阻挡水平——价格密集区。这一点,也可以很容易的从延迟线中看出来。当延迟线反复在一个小区间震荡的时候,这个区间就构成了一种支撑阻挡水平。