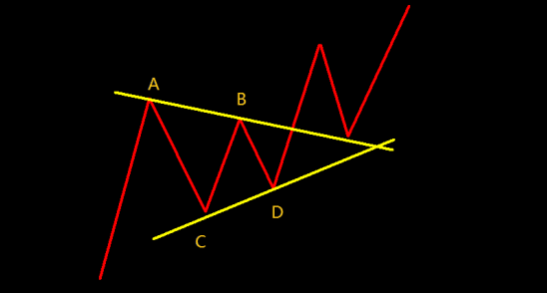

波浪理论中的四种类型调整浪

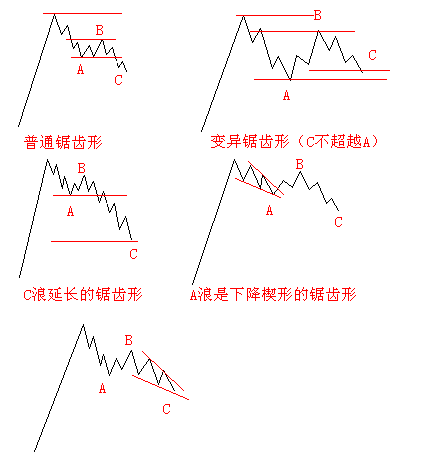

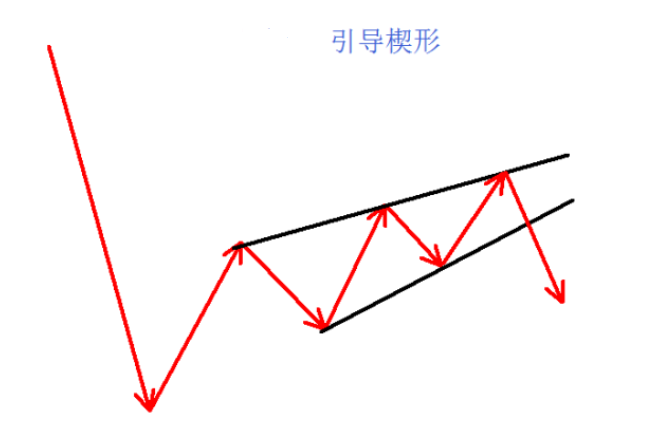

(一) 锯齿型调整浪,是简单的三浪下跌模式,标示为A—B—C。其子浪的顺序是5—3—5,而且浪B的高点应明显比浪A的起点低。有时锯齿型调整浪会一连发生二次,或至多三次,尤其是在第一个锯齿型调整浪没有达到正常目标的时候。在这些情况下,每个锯齿型调整浪会被一个插入的“3浪”分开,产生所谓的双锯齿型调整浪或三锯齿型调整浪。在推动浪里,第2浪常常

(一) 锯齿型调整浪,是简单的三浪下跌模式,标示为A—B—C。其子浪的顺序是5—3—5,而且浪B的高点应明显比浪A的起点低。有时锯齿型调整浪会一连发生二次,或至多三次,尤其是在第一个锯齿型调整浪没有达到正常目标的时候。在这些情况下,每个锯齿型调整浪会被一个插入的“3浪”分开,产生所谓的双锯齿型调整浪或三锯齿型调整浪。在推动浪里,第2浪常常

每个交易者或者分析员都拥有自己所喜好的交易技术用于交易。然而,当传统技术分析方法无能为力的时候,波浪理论却可以柳暗花明又一村。而且,同样重要的是,波浪理论可以辨析交易者经常忽视的那些可靠入场机会。 传统技术分析无能为力 技术分析分为三类:趋势追随指标、震荡指标和情绪指标。趋势追随指标包括移动平均线、移动平均汇聚背弛指标(M

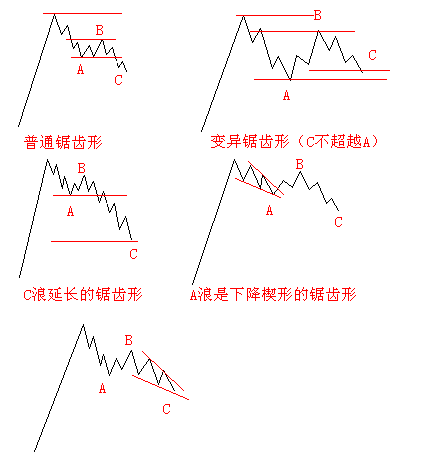

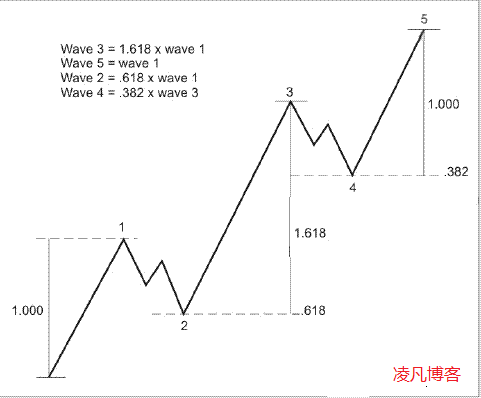

驱动浪的走势特点主推浪一波比一波强,所以艾略特在“三大铁律”中也提到1浪和4浪不重合,因为一旦重合说明3浪延伸不够,并且4浪回调过深开始攻占了1浪的根据地,极有可能形成趋势反转或者顶部横盘。但是在实际行情当中经常会走出类似收敛三角形的走势。这种形态特点在于多头虽然还在上涨,但是动能明显萎缩,并没有表现出明朗的走势,所以行情一旦向下突破则有

聪明愉快的投资者对自己的“风险适意区”了如指掌,他们赚起钱来悠闲自得,这里的测验正是要帮你了解自己到底能承受多大的风险。(1)由于一次市场调整,你的投资在购入后一个月就损失了15%,假设此时基本面没有任何改变,你会: a.窘迫的坐在家中,等待价格反弹。b.立刻卖掉,如果接下来的几日价格继续下跌,便可庆幸自己躲过了几晚痛苦的煎熬。c.

在有一定的交易基础之后,也可以开始具备自主找寻交易计划并执行的能力之后,加仓与减仓就变成稍有经验的交易员很重视的课题,今天就来讨论这两个交易执行当中非常关键的技术,两者都是账户风险管控以及在交易之路走得长久非常重要的技巧,一下就先从大家比较熟悉的减仓开始:减仓透过减仓去兑现浮盈,降低整体仓位的回撤风险,进而为下一笔交易筹备子弹一直是我们致

因为市场上各种形态实在太多,但是哪一个有效哪一个能赚钱大多数朋友不知道,所以凌凡先送给大家一个最容易识别和盈利的形态,我们不要一味地贪多贪全,可以先把一个形态看懂吃透,能一个形态做到极致的人,结局自然不会差!下面我们看看黄金出现这种突破的几个例子:黄金的多单机会和我们的收敛三角形模型如出一辙,简直教科书式的走势。进场和止损都很明确,没有含

三大经典指标1.夏普比率(Shape Ratio),也称夏普指数,它指的是投资回报与风险的比例。夏普比率代表投资人每多承担一份风险,就可以拿到几份回报,若为正值,代表基金报酬率高于波动风险;若为负值,代表基金操作风险大于报酬率。比例越高,投资组合越佳。2.詹森指数(Jensen),又称为阿尔法值,是衡量基金超额收益大小的一种指标,这个指标

第一部分:预备知识【1】《投资学》 作者:博迪,凯恩,马库斯既然是搞量化,算半瓶水搞科学的,就不应该本能的排斥学院的东西。这本书对于投资交易的入门非常系统了,有了对市场的基本认识,了解前人在量化工作上的一些重要发展,才有可能在正确的基础上建立自己的想法和直觉。不过粗略看看也就可以了,毕竟我们这里聊的是量化交易入门,而不是金融专业如何毕

1. 独断性逼仓(Abusive Squeeze) 对某货币报价或者金融产品报价,利用机构或者个人影响力在合约条款、合约价格等方面提出不当要求的行为。该行为有可能导致不公平的合约、价格等,可能会引起交易纠纷。 2. 美式期权 (American Style Option) 指期权买方既可以在到期日当天,也可以在到期日之前

涉及关键词:唐奇安通道,atr(N),unit唐奇安通道的各项指标的计算方法为:上轨=Max(最高低,n), n日最高价的最大值下轨=Min(最低价,n), n日最低价的最小值中轨=(上轨+下轨)/2N(ATR):真实波幅参数:N 天数,一般取14计算公式:TR : MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-

凌凡博客_一个外汇操盘手的直播交易记录.