财务自由,靠“投机”能实现吗?

首先,我们要区分一下:

投资、投机、赌博之间,到底有什么区别?

看起来,这三者都充满了不确定性。

企业家和投资家们,也经常喜欢说:让我们赌一把吧。

说起来,好像都是为看不见的未来下注:

赌赢了就是投资成功;

赢得惊险赚得很多就是投机成功;

失败了便被视为“赌输了”。

人生一场,谁不是赌呢?

这种想法,其实是不思进取、不动脑子的自暴自弃。

为了避免掉入毫无意义的讲大道理和文字游戏,在这里,我想用一个简单粗暴的方式来定义:

期望值为正的,是投资;

期望值是负的,是赌博;

期望值未知的,是投机。

有投资经验的客官可能会说了,你这不是废话吗?既然说了是不确定性,就很难分清期望值是正是负。要是知道期望值,谁不会赚钱啊?

果真如此吗?

未必。

本文的前几部分看起来很简单。不过,现实中,我们犯的绝大多数错误,都出现在简单的常识方面。

我将事件的不确定性、时间的不确定性和筹码的不确定性整合在一起,去探寻如何用概率思维来构建一个体系。

何妨一起重温一下?

二

期望值的概念虽然非常简单,但真正能搞明白的,没多少人,在人群中也许小于1%。

曾翻过一本据说卖了几十万册的畅销书,里面有一节讲概率,作者居然混淆了概率、赔率、期望值等基本概念。

让我们从头复习一下期望值:

在概率论和统计学中,一个离散性随机变量的期望值(或数学期望,亦简称期望,物理学中称为期待值)是试验中每次可能的结果乘以其结果概率的总和。

换句话说,期望值像是随机试验在同样的机会下重复多次,所有那些可能状态平均的结果,便基本上等同“期望值”所期望的数。

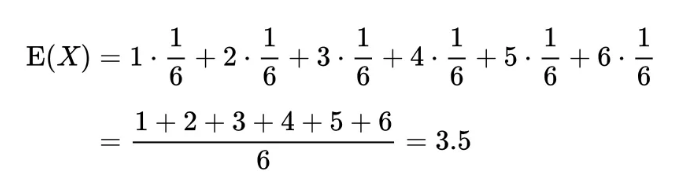

举个例子,你一直扔一个骰子很多很多次,你得到每一个的可能性是一样的,那么你扔一个骰子的期望值就是:

那么,由此可以计算得出,掷一枚公平的六面骰子,其每次“点数”的期望值是3.5。

这是无限多次重复后,得到的一个平均值。

三

这么简单的一个框架,是几乎所有投资高手必备的第一公式。

鲁宾举过一个高盛的投资套利的案例。

有一次,在某两家公司宣布合并之后,高盛打算做一次套利。

尽管宣布了消息,但是该合并可能成功,也可能失败。

高盛打算买入其中的W公司,当时股价是30.5美元。

如果合并事宜谈妥的话,W公司的股价上涨可能3美元;

如果合并失败,W公司的股价有可能下跌6美元左右。

这相当于是对骰子上面的数字估值,接下来还要估一下每一面出现的可能性。

把合并成功的可能性定为大约85%,失败的可能性为15%。

接下来,我们计算一下期望值:股价可能上涨的幅度是3美元乘以85%,而下跌的风险是6美元乘以15%。

3美元×85%=(可能上涨)2.55美元

-6美元×15%=(可能下跌)-0.9美元

二者相加,该投资的期望值是每股1.65美元 。

该投资计划三个月内完成:

每股期望值是1.65美元

本金是30.50美元

3个月的可能回报率为5.5%,

年化回报率可能为22%。

普通人看这个案例,可能会觉得满头雾水:

涨多少跌多少钱是猜的,涨跌的可能性也是猜的,这种计算有意义吗?

期望值的计算,提供了一个分析框架,用于面向不确定性未来的决策和下注。

对于股价可能的涨幅和跌幅,有赖于专业能力与经验。

对于交易是否可能完成,有赖于专业以及情报。

以上两件事情水平再高,也需要放在期望值计算的分析框架下,才能与不确定性共舞。

不管这次交易预测得多么准,结果都可能是出乎意料的,与期望值相去甚远。

就像扔骰子,期望值是3.5,但是你扔出一个6的可能性还是有1/6。

但是,假如你扔很多次,你就会很接近期望值。

所以,期望值的计算,提供的是一种“模糊的精确”,重复次数越多,就越精确。

四

尽管计算这么简单,期望值让很多专业人士都犯晕。

塔勒布就曾经嘲笑索罗斯曾经的搭档罗杰斯,说对他这样一个连期望值都弄不明白的家伙,赚的钱有点儿太多了。

似乎华尔街也有很多人不懂。塔勒布在一次投资研讨会说:“我相信下个星期市场略微上涨的概率很高,上涨概率大概70%。”但他却大量卖空标准普尔500指数期货,赌市场会下跌。

当时很多人不明白啥意思。他的意见是:市场上涨的可能性比较高(我看好后市),但最好是卖空(我看坏结果),因为万一市场下跌,它可能跌幅很大。

假使下个星期市场有70%的概率上涨,30%的概率下跌。但是如果上涨只会涨1%,下跌则可能跌10%。未来预期结果是:70%×1%+30%×(-10%)=-2.3%,因此应该赌跌,卖空股票盈利的机会更大。

让我们在回到本文开头的观点:

高盛的案例,看起来是期望值为正的投资。

塔勒布的下注,看起来像期望值未知(只是“我相信”)的投机。

那么赌博呢?

以美国的轮盘赌为例:

常用的轮盘上有38个数字,每一个数字被选中的概率都是相等的,也就是1/38。

你下注在某一个数字上,如果押中,赚相当于赌注35倍的奖金(赌注不包含在内),若没押中,你输掉赌注。

我们来算一下期望值,假如你每次押1块钱:

赢的概率是38分之1,能获得35元;

输的概率是38分之37,亏掉1块钱。

35×1/38-1×37/38,结果约等于-0.0526元。

也许你偶然会押中,本钱变成36倍,甚至押中了好几次,但是只要你持续玩儿下去,大数定律就会发挥作用,你会稳稳地输光所有本钱。

所以,这个世界上靠“稳定”的概率来赚钱的,也许只有赌场老板。

反过来,假如你是一个想追求稳定概率的赌徒,你会输得很稳定,穷得很稳定。

何止是赌徒,在现实中,为了虚幻的确定性,人们愿意做任何事情。

五

好了,假设我们都知道了“期望值”这个概念,也暂时假设我们对于涨幅跌幅以及对应的发生概率估算很靠谱,那么是不是就可以走在成为投资高手的路上了?

还是不行。

2016年,物理学家奥利.彼得斯和诺贝尔物理学奖得主默里.盖尔曼写了一篇关于遍历性的论文,里面有个例子:

有个玩硬币的赌博游戏,你投入1元,50%可以得到0.6元,50%可以得到1.5元。

根据期望值计算,一半可能性损失40%,一半可能性盈利50%,算下来数学期望是5%。

用流行的话说,这是大概率赚钱的事情,你可以大胆玩这个游戏。

不过,这个游戏有两种玩儿法,确切说,是有两种不同的下注方式:

方式a:你每次都拿1块钱去玩,假设你有无限多个1块钱,你可以一直玩下去,从长期来看你肯定是赚钱的,平均每把用5%的数学期望算是0.05元。

缺点是太慢,而且你必须有足够多的时间能玩下去。

方式b:拿出自己能拿出的最大的资金,然后投入进去。

后面这种玩儿法,就是所谓的All in。看起来极端,其实很多人都是这么干的,我自己也经历过,谁没年轻(蠢)过啊。

我们来做个简单的计算吧。

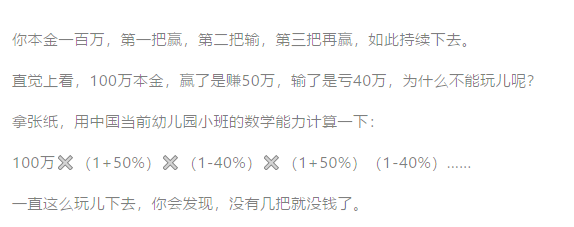

这难道不是绝大多数普通人做投资的现实吗?

韭菜自己被割起来更加无痛,没准儿还觉得是自己被割的时候姿势没摆好,天天继续勤学苦练,把辛辛苦苦的钱接着拿去All in下一个风口。

这里计算的关键,是算术平均值和几何平均值之间的差别。

假如你花100万买了一只基金,第一年涨了100%,第二年跌了50%。那么你的收益是多少?

按照算术平均值计算:

平均收益率=(第一年收益率+第二年收益率)/2=(100%-50%)/2 = 25%。

按照几何平均值计算:

年收益率假设是x,(1+x)×(1+x)=(1+100%)×(1-50%)=1,计算结果,x=0。

也就是说,按照几何平均数算,年回报率是零。实际就是如此。

这里用几何平均值计算出来的回报率,就是所谓“年化回报率”。

对比而言:

“年化回报率”(几何平均收益率)更准确地反应基金实际的历史收益情况;

算术平均收益率放大了投资的收益率。

下次买基金,记得问一下:

这只基金多久了?这个回报率是算术平均值还是几何平均值?

六

至此,又出现了一个与“不确定性”相关的要素,那就是:

筹码。

期望值为事件和时间的不确定性提供了一个框架,但不包括筹码。

即使你对不确定性事件有足够的洞见,假如你不能把握好下注的数量,时间就不能成为你战胜不确定性的朋友。

你下注比例太小,可能赚得太慢;

你下注比例太大,可能会亏光本金;

即使获胜概率更大,期望值也为正,如果你次次all in,也可能因为几何平均值而被割光了韭菜。

这时,一条投资真理冒了出来:

在成功之前,你必须活下来。

金融传奇人物索普,在试图战胜赌场的过程中发现,即使你洞察了赌场的漏洞,找到了期望值为正的机会,也要面临“如何决定赌注大小”的挑战。

另一位天才香农建议他参考约翰·凯利1956年发表的文章。

香农把它稍做修改后将其作为21点、轮盘赌、其他赌博、体育博彩和股市的下注原则。

凯利公式遵循的是几何平均值最大化的准则,使用该公式决定每次下注金额占本金的比例,能够让投资者每一个时期都最大化组合收益的几何平均值。

经济学家们对几何平均值和凯利公式有着长久的争执,但是对于普通人而言,只用记住一点:

不管凯利公式多厉害,只对“期望值为正”的下注有效。

简单说,这个公式只帮助想做有价值投资的人,对于赌博(期望值为负),毫无意义。

这就是为什么我用期望值来作为区分投资、投机与赌博。

七

让我们再看回下凯利公式。

该公式没有强调的是:

你的本金是固定的吗?

换句话说,你用于下注的本金,会像泉水一样越来越多吗?

职业投资人和业余投资者最大的区别之一,在于职业选手有源源不断的弹药。

巴菲特有保险公司的浮存金,可以发债(不差钱的他今年四月在日本借了18亿美金)。

他还强调所投公司有很好的自由现金流,他有一个极小的总部,只在乎旗下公司的经理人们把赚到的钱源源不断地交上来。

据知情人士称,高瓴2020年上半年正在从投资人那里筹措可能多达130亿美元的资金,准备抓住疫情之下经济当中出现的新机会。

上一次融资是在2018年,最终募集到106亿美元,创造了纪录。

据得州大学捐赠基金的数据显示,扣除费用之后,高瓴截至2019年6月的近十年年平均回报率大约是20%。

也许有人会意外,这么牛的公司,年回报也“才”20%呀!

当然,事实是连续十年年回报20%,已经很惊人了。

重点在于,即使牛如巴菲特和高瓴,也在源源不断地获得资金,为下一次下注准备筹码。

只有如此,无限游戏才可以持续下去,英雄一直留在场上,大数定律发挥作用,财富因为遍历性中的概率优势、以及最大化的正期望值得以实现。

这才是“长期主义”背后的道理。

八

投资很难,为未来下注,从不确定性中赚钱,对谁都是很难的事情。

没谁是靠水晶球赚钱的。

2018年蔚来上市时,高瓴在蔚来的持股比例高至7.5%。

2019,张磊继续下注于新能源汽车赛道,增持蔚来至12%,还新买入66.83万股特斯拉的股票。

结果,因为新能源汽车补贴滑坡,以及燃油车因国六标准出台甩卖,蔚来的股价最低跌至1美元。

张磊接下来清盘了蔚来和特斯拉,就在特斯拉大涨的前夜。

时至今日,蔚来的股价已经涨回到近28美元。

举蔚来和特斯拉的例子,不是说张磊不厉害,也不是想像某些文章去谈“张磊的长期主义你们学不会”,而是想说:

1、没人能够预测短期的未来,在某个时间“看错”某笔投资,太正常了;

2、一个成熟的投资者不需要维持自己的“无比正确”,只需要从概率和期望值层面获胜就好了;

3、作为一只越来越大的基金,在某些领域的投资见好就收,避免回撤,也能实现较好的几何平均回报;

4、高瓴2020年7月回头又重金了小鹏汽车。

我们一直没有意识到,自己非常幸运地出生在一个充满了奇迹的时代。

中国过去30年的快速而长时间的增长,在人类历史上都极其罕见。

但因为我们身处其中,就觉得习以为常,好比坐惯了高铁的人,对风驰电掣司空见惯。

另一方面,民间文化对于头部牛人的推崇,其实强化了彩票头奖效应,也让很多人认为赌场必有秘籍。

人们习惯了赌,崇拜赌场赢家。

人们为错过房地产焦虑,为错过腾讯焦虑,为错过比特币焦虑。

遍地都是十倍、百倍回报的传说,让人晚上睡不好觉。

这种对于头部赢家的拜神,对普通人最大的伤害,就是让人陷入了“小数陷阱”,误把一些极小概率的事情当作常态。

然而现实是,即使是在高速增长的时代,投资也是一件非常难的事情。

很少有人因为回报低而贫困,但太多富人因为追求更高的回报而亏光辛辛苦苦赚来的钱。

那些钱大多来自大时代的超级运气,几乎都无法再次重现。

最后

总结一下:

1、远离赌博,谨慎投资,尽量别投机,去做正期望值的事情;

2、投资有亏有赚,别试图靠预测赚钱,要靠概率和正期望值;

3、投资很难,我们要放低获得超额回报的预期,追求合理回报;

4、下注需要控制比例,拉长时间;

5、要有源源不断的现金流。小心那些不产生现金流的固定资产投入,哪怕有些看起来可能有很大“涨幅”;

6、发财之前别挂掉;

7、对于年投资回报率,几何平均值比算术平均值更重要;

8、别去参加那些零和游戏;

9、努力创造价值,做创造价值的工作,投资于创造价值的公司;

10、关于财务自由,请记住:金钱如海水,越喝越渴。

一旦你把财务和自由放在一起,其实是为自由戴上了枷锁。