如何正确选择交易系统信号?

很多人在交易系统信号选择上碰到了很多困惑,比如有人企图利用计算机技术,建立一个K线形态库,把尼尔森所定义的所有K线形态加入到这个库里,然后拿它去匹配实盘价格形态,按照尼尔森给出的看涨看跌给出交易信号。

甚至会有这种更庞大,更野心勃勃的想法——把现在仍不知道的,但在未来可能出现的K线形态也加入进去,形成一个无所不能的形态库,去匹配任意行情。

然而如果追踪交易纪录后,就会发现因为K线形态的样本不足,导致它们的解释无法很好的匹配行情的变化。

例如“黄昏之星”形态,单单就这个形态来看它是看跌,但是它看到什么时候,也许在未来10个交易日为期限它看跌,但是如果你看20个交易日,或者30个交易日,一直没有新的“买入价格形态信号”发出,行情却调转向上了。迫于交易系统的“机械操作”,你又不能人为地干预交易系统。

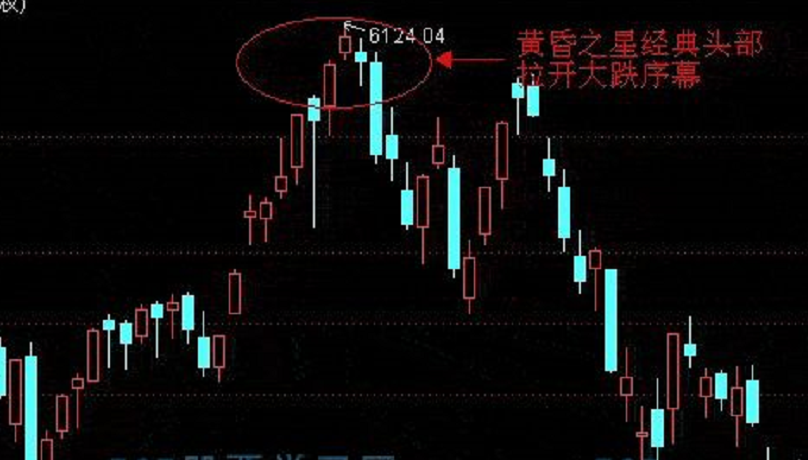

▲“黄昏之星”

所以,你只能任由它朝你预想相反的方向发展,你由此错过了一段行情。

如果我们进一步看,建立在西方价格形态上也会出现这种情况;你可能找遍所有价格形态,也没发现有看涨和看跌信号发生,而行情却在自自然然地发生了。尽管你可能说,那我就把新出现的反转形态加入到库里;但是很遗憾,在过去10年,20年,这种形态从不曾出现过,如果只是在现在出现1次,你加入了,那么下次出现,你一定能确认它会按照上一次发生的时候,起到对未来相同的看法(看涨或看跌)吗?

正如以前的一种说法,某一种东西出现的次数太少,尽管从历史数据上看它的胜率是100%,但是只要出现1次错误,它的胜率就会大幅度跌下来,而使得这个信号没有参考价值。

几乎每个接触过技术指标的交易者都知道均线,它背后的被赋予的涵义五花八门:平均成本?不同周期的交易者?

究竟它代表什么,由公式的解释是最简单的,却是本质上的:它就是一连串历史价格的加权平均值。

理解抽象的价格形态方法,例如西方的头肩顶,东方的K线理论,它们的好处是显而易见的:它只有一个确定的值,可以拿来参考得到一个确定的信号。不必纠缠在形态涵义上的暧昧——“这样理解也行,那样理解也行”,1就是1,2就是2,没有什么“可能”,“大概”,“也许”之类的模糊判断,是确定性的答案。

这也是为什么在众多交易系统里反复利用来自“数学上”的方法或工具,而不是利用价格形态得到交易信号的原因。如果有人告诉你,“头肩顶”或者“黄昏之星”只在特定场合下才有效,你还敢用它来做交易信号,机械的执行吗?

先回到前面的问题上来,价格形态的确只在特定场合下——在特定的周期范围内,在特定的价格形态之中才能被正确解释。

例如:“黄昏之星”是看跌形态,但是你知道它的适用范围吗,它必须在价格创立新高的前提下完成才有效,然而,这个“价格新高”要往回追溯到什么时候却是个谜,10天新高?100天新高?答案是不确定的。

一个100天的新高也许在大周期的上升途中产生,你觉得要卖了,但行情可能并不在意这几天的价格形态,大周期的趋势以摧枯拉朽之势,很快就抹平了这个看跌信号:而一个10天的新高就更不靠谱了,一个震荡行情就会让你两边挨耳光,找不到北。

因此,如果你想把它作为交易系统的信号策略就有点危险了,它的预判会在不同条件下给出不同的结论。也就是说,它的”看涨看跌“是歧义的。

从这个角度看,不难解释一些喜欢交易系统的爱好者为什么常说:系统本身有危险,一定要人为干预,系统止损。这个结论其实有些好笑,系统交易之所以能战胜”随意交易",纪律只是形式,重要的是,它把交易者思维的不确定性剔除了。而这时,你又把这种不确定性重新引入了。得到的结果只有一个:你的系统是不可靠的,因为你本身持有的信念不可靠。