认清交易亏损的本质---- 1.1 避免爆仓陷阱,从了解重仓开始

我们想和大家聊聊交易中常见的危险习惯,好在市场中防患于未然。

日常生活中每个人都有自己的习惯,其实我们在 交易中也讲究习惯的养成。如果是好的习惯自然 最好不过,可要是不良习惯,在资本市场,那可 能分分钟付出金钱的代价,真金白银的肉疼了。

所以我们必须先认清并改变自身存在的一些危险交易习惯,否则再优秀的系统和策略,也无法发 挥它真正的实力。这可能比急着学习如何盈利还 重要得多。

今天我们要讲的就是交易中最危险的习惯一一重仓交易。通过本节课的学习,你将明白什么是重仓、认清重仓的真正危害并远离重仓,以及学会 如何以合理的仓位来进行交易从而让账户更健康 的成长。

01 重仓是什么?

重仓可以说它是我们交易危险习惯的头号“大魔头”,首先我们要认清这个“大魔头”的真面目。

重仓的意思是指在金融交易中,投入市场中的资金比例过高,导致在货币正常的波动下,也会使账户盈亏产生剧烈波幅。

就好比一根弹簧,它的弹性是有范围的。你集中 施加绐它的外部拉力越大,它恢复弹性的可能就 越低,一旦超过了形变的范围,弹簧就会彻底失 去弹力,无法恢复原状。

同理,交易过程中把过多资金集中在一个地方, 就好比给弹簧施加了过多外力,显然增加了投资 风险。

我们放到投资市场上举个直白的例子。如果说在 股票市场上,一只股票的一个涨停板就能让你的 账户赚10%,那就说明你肯定是满仓做的,这就 是股市上的重仓交易。

再来看一下外汇市场。如果欧元正常波动100点行 情,但是你的账户能亏20%,也说明至少动用了 20倍杠杆(即在10000美金的账户里交易了2 手),这同样是汇市上的重仓交易。

02 认清重仓的真正危害

有经验的交易者会清楚认识到一个问题:账户可以在短期重仓中经历几次的翻仓,却经不起一次 的爆仓。

所以前期重仓的收益都只是浮云,迟早要还给市场的,那为什么不能一开始就按部就班的轻仓交 易,防患于未然呢?

搞清楚重仓“大魔头”的含义之后,接下来我们好好讲讲它的威力到底有多大。

根据我们多年的交易的经验总结,重仓的危害大 致可以分为以下几点:

第一,账面盈亏剧烈,业绩曲线回撤率过大,每 次都发生断崖式的下滑,一夜回到解放前。

如图1.1所示:

第二,重仓持单时,心态上会承受巨大的压力和 负担,很容易打乱已经制定好的交易计划。即便 星在熟悉的行情中也不敢坚持当初正确的判断, 最终选择早早离场,眼睁睁看着行情延续。

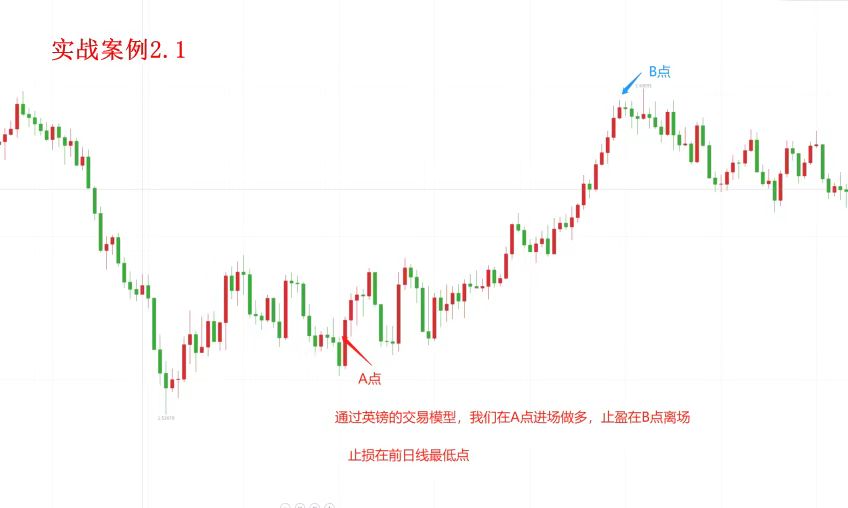

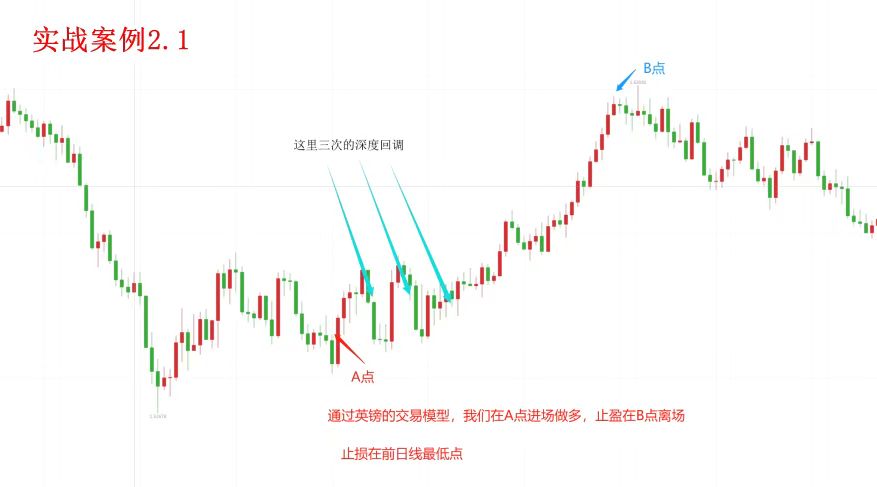

我们再通过一个案例来加深理解。在下图实战案 例21中,根据交易模型需要我们在A点进场做 多,目标位在B点离场,止损往前日线最低点。 (英镑模型的规则是破前高才会离场)

但因为是重仓交易,看着账户的盈利从拥有到失 去,这时心态会逐渐失衡。在经历两次深度回调 后无法再承受压力,最终因害怕利润会再次消 失,而早早离场,只赚了很少的一部分行情,却 错失更大的后市利润。

让我们试着从心理学角度上来讲,就是不怕一开始的一无所有,只怕曾经拥有之后,再一无所有。

—万美金的账户一开始浮亏500美金时心里并不会 太慌,但账户若是从浮盈3000美金再到只剩500 美金浮盈时就会无比心慌、懊悔自责,而这都是重仓导致的。 很多人在判断大方向正确的行情中,因为重仓的 原因而倒在了回调行情里。经不起波动中的深度 回调,在打掉止损后,又一次眼睁睁看着行情向 自己预计的方向发展,然后无比懊恼,后悔当初的重仓行为,告诉自己“早知道轻仓就好了,挺过回调就是盈利”。

我们还是哄实战案例2.1为例,A点进场做多,有 很多资深的交易者在获得前期的利润后,会选择 加仓操作。但行情后续走出几次较大幅度的回 调,如果此时仓位过重,行情回调超过了自己的 账户风险控制预期,最终就会出现不得不止损的 结果,然后眼睁睁看着行情继续启动。

从上述案例也可以看出,重仓时账户付出的交易成本必然会很高。尤其是刚进入市场的交易者, 每月的交易量都是非常惊人的,1万美金的账户每 次都是2、3手的下单,然后盈利几个点就离场, 更有甚者一万美金的账户,一天可以交易几十 次。

那大家有没有统计过交易成本呢?以一万美金账 户只交易欧元为例,如果一个月交易20手,那么 需要付出的手续费成本大概是账户本金的3%,长 此以往来计算,一年在交易成本上就占了36%, 这以后还怎么赚钱呢?

03 如何避免重仓?

上面说了这么多重仓的危害,但我们也不必被它 的气势给吓倒,俗话说“兵来将挡水来土掩”,下面 我们就给大家讲讲对付它的妙招,也就是如何避 免重仓,又应该如何合理控制仓位。

先以手数作为切入点,不同身份的交易者要根据 自己身份对症下药。

那每次下多少手才算合理呢?我们以10000美金 为例来做详细讲解。

(1)业余交易者仓位最好控制在0.1手一 0.3手以 内。

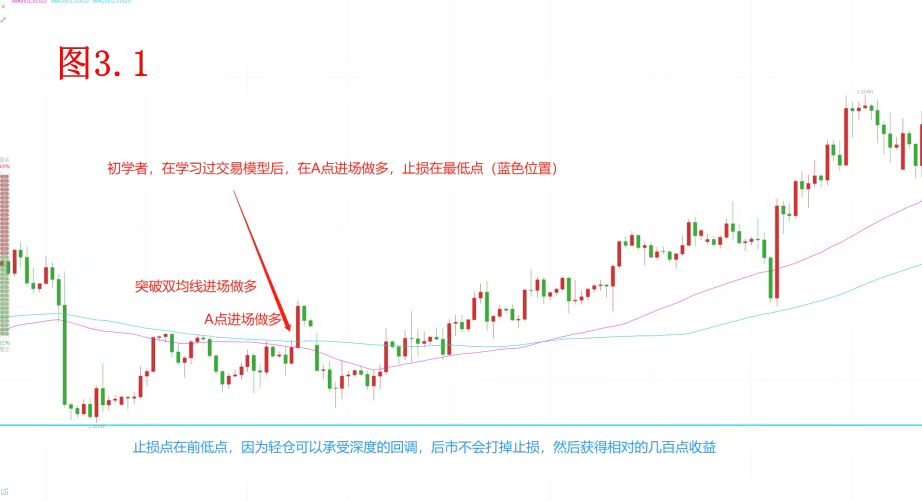

因为此时的交易技术还不成熟,需要靠轻仓,大 止损来规避更多的风险。 以图3.1来举例说明:初学者在学习交易模型后, 按规则在A点进场做多,止损在前低点位置。因为 交易0.3手,在回调100点时,账户最高浮亏也只 有3%。

后市通过规则获得300点利润时,赚取稳定的9% 收益。这样只要每年耐心去做3波行情,最后就能 轻松收获30%左右的收益。亏一次才损失3%左 右,最终靠技术模型和盈亏比来稳定盈利。

图3. 1 初学者,在学习过交易模型后,在A点逬场做多,止损在最低点(蓝色位置) 止损点在前低点「因为轻仓可以承受深度的回调,后市不会打掉止损,然后获得相对的几百点收益。

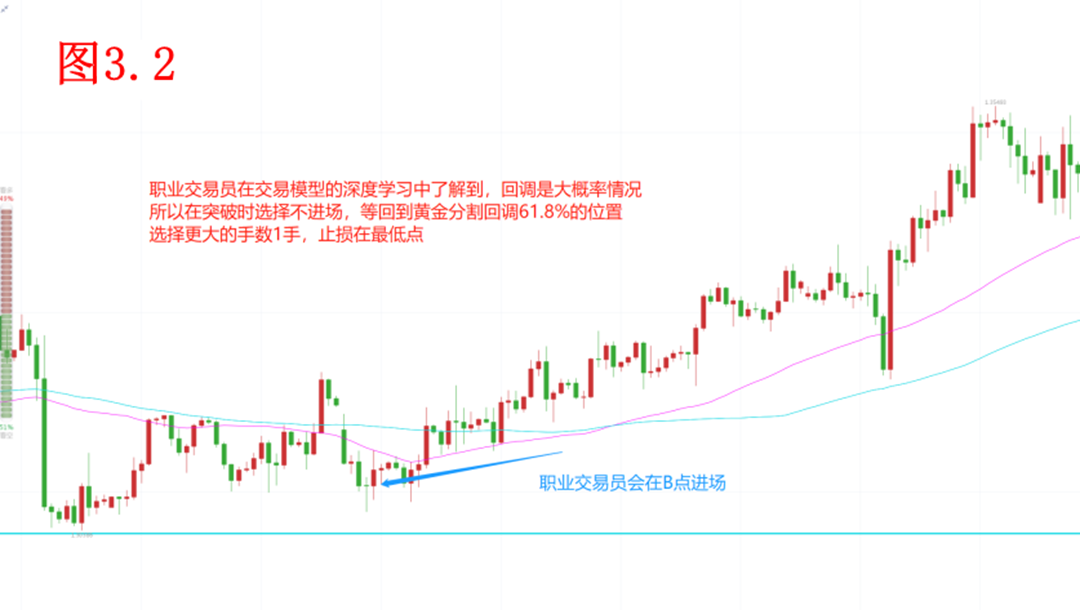

(2)职业交易员应该控制在0・5手一 1手以内。

因为对进场位的把握较好,所以可以适当放大一 些仓位来获得超过业余交易者的盈利。

我们以图3.2为例:

图3. 2

通过图表,我们能看到职业交易员是选择在B点进 场一手,止损也在前低点。

因为进场价位更接近止损位,此时最大的止损点 数才30点,最大的亏损额度不超过300美金,与 业余交易员的亏损标准一样,但是盈利却可以超 过业余交易员的三倍以上,1手盈利350点,获利 3500美金,是35%的收益。

(3)机构交易员应该控制在0.3手以内。

因为机构都是以稳定著称,不需要高风险高收益

的业绩,需要的是更高要求的风险控制。

我们通过图3.3来说明:

首先在A点进场0.1手,然后等回到黄金分割61.8

位置在进场0.1手,等第二单有了100点以上利润后,在C点上破均线时再进场0.1手,这种方式的

综合亏损远远比业余和职业都小很多,但是收益未必是最低的

(此文来源于网络 ,凌凡博客仅做分享学习,如有侵权请联系)