“人和”也是一样的理解。东方通信在短短的3个月内捕获了20多个涨停板,没有收到任何监管层发布的关注函;而股民更是如此,东方通信发布公告称:我司无5G业务。几个大字多么简单粗暴。股民回应:不,你有。同样的简单粗暴。可见人和已经是极致了。

所以上,我们可以把这些股票历史性的记录作为一个多头逼仓的例子,同样的需要天时地利人和三大要件,也一样都是三者一并,达到天人合一,十倍牛股就这样来了。

期货市场的要件

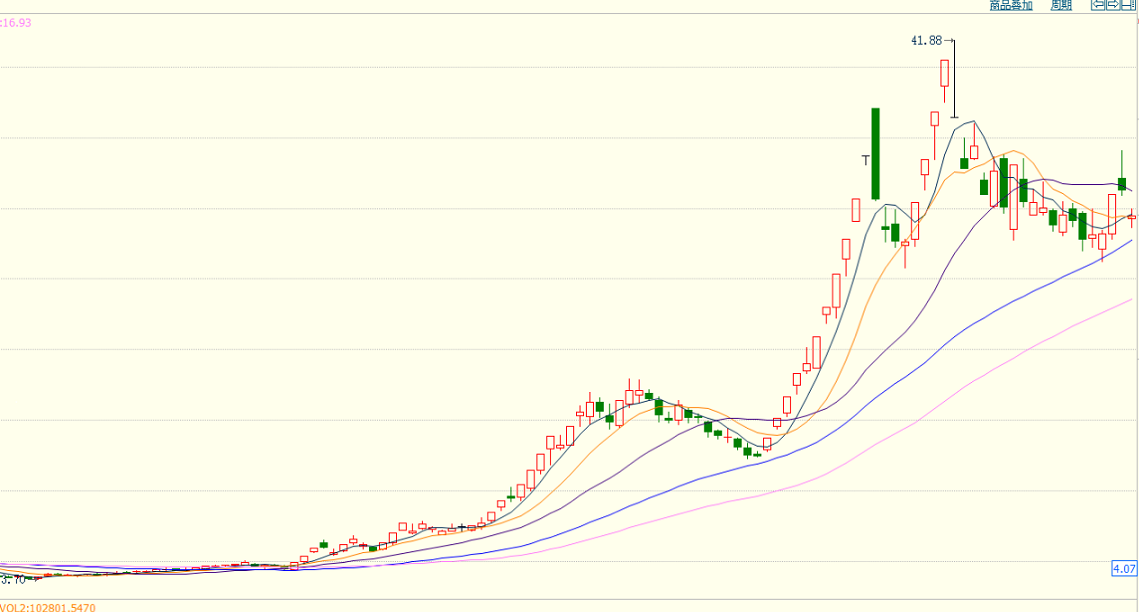

近些年来的期货市场逼仓一直都是合理的,也是对的;这个必须承认,即使是输家参与者也也要认同。说白了就是18年的苹果和PTA、19年铁矿和镍、20年豆一这种情况你都敢空?回过头来想,我们就会发现每次逼仓,都有上面说的三要件在里面。

A天时:天时以商品周期供需关系为基础。由于商品市场是结合了产业链中各方,我们可以把这看作是一场博弈,价格就是博弈后的结果。所以在供需关系不明确的时候,产业内的各方都是“心怀鬼胎”的,商品价格体现为时而上时而下。然而,当供需关系在某一个特定的时间点产生一个共性——集中到底或者集中到顶,这就有形成主趋势的迹象了,趋势顺畅,那就如常说的“一江春水向东流”一样。

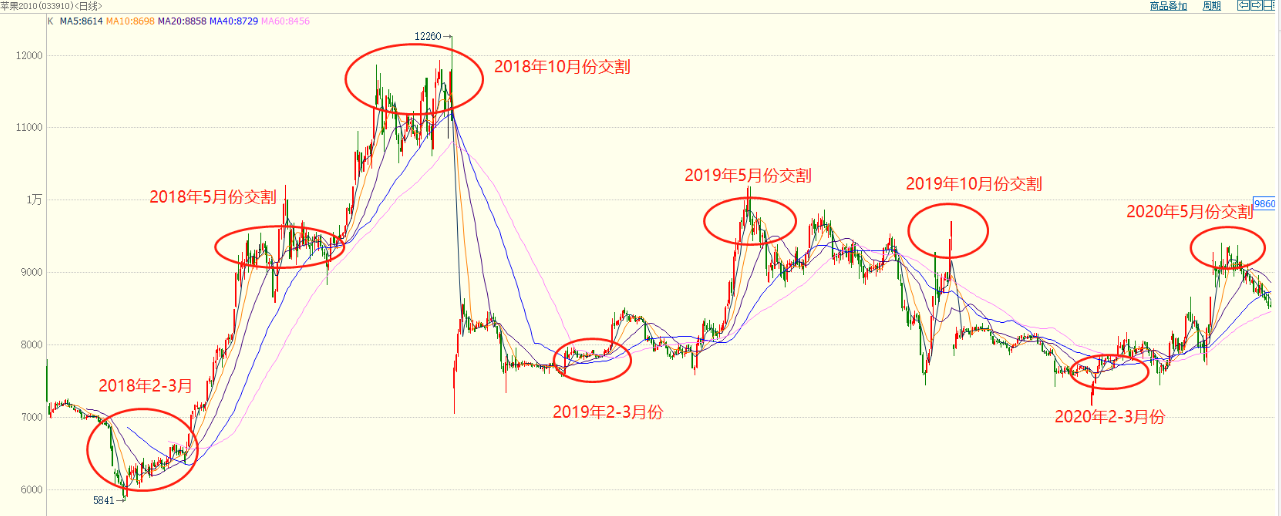

我们以稍微简单的商品期货——苹果来举例子,假设内部没有庄家。我们都很清楚,苹果这种商品,没有进口没有出口,没有国储局干扰,而且还是一年一季的产品。像这样的商品期货,就很容易出问题,也很容易发生逼仓现象,原因就在于它的逻辑过于简单——什么时候产地又冰雹了,又气象灾害了,就可以炒作减产了。顺便说一句,做苹果期货也很容易,因为像这种一年一季且没有其他因素干扰的品种,每一年它的仓单都是很规律。在宏观环境正常的情况下,就是等到11月份,一年之中最大的仓单量基本上清楚之后,那么后面下一年的05和10合约可交割的仓单数量一定是递减的,所以在12月或者下一年1月左右的时间点去买05和10合约,这就是个定期存款,而且还是容易中大奖的定期存款。当然,庄家肯定是存在的,存在庄家后的结果最终都是一样,只不过是提前来还是推迟来,波动大还是波动小,盘子洗多久的问题。

所以逼仓的天时,就是一个产品的供需矛盾已经崭露头角。

B地利:地利是以实体产业为基础。在我的一贯理念中,金融是为实体服务的,期货是为现货服务的。所以处于地利一方的一定是产业客户,毕竟相对于投机群体,产业客户天天接触现货,天天都与现货商品打交道;他们对于商品供需关系以及现状,一定也是最了解的。所以对于商品期货逼仓而言,地利是一定要有的,没有地利的配合,逼仓肯定也是不可能成功。也就是说,每一次的逼仓,一定要有产业客户在其中参与,甚至还可以是主导逼仓,离开了处于地利优势的产业客户,逼仓注定会失败。